来源:紫金天风期货研究所

【20250226】云评论 | 特朗普232条款对铜带来的影响及风险

总结&展望

2月26日清晨,美国总统特朗普签署了一项行政命令,启动对进口铜产品的232调查。这项调查将评估进口铜产品是否对美国国家安全构成威胁。消息公布后,CMX短时飙升3%。

白宫官员还表示,此次调查将着眼于进口的铜原矿、铜精矿、铜合金、废铜以及铜衍生产品,并补充称,基于电动汽车和人工智能需求的预测表明,未来美国将出现铜短缺,除非对该行业有长期贸易保护,否则美国无法发展足够的铜冶炼和精炼能力。

特朗普还表示,即将对汽车、木材、半导体和药品征收约25%的额外关税,最快将于4月2日宣布。个别国家也在他的考量之内。原定于3月对加拿大和墨西哥征收25%关税的计划“按时完成”。

232条款到底是什么?

美国232调查,指美国商务部根据1962年《贸易扩展法》第232条款(收录在美国法典第19卷1862节:19U.S.C.§1862)授权,对特定产品进口是否威胁美国国家安全进行立案调查,并在立案之后270天内向总统提交报告,美国总统在90天内做出是否对相关产品进口采取最终措施的决定。

近期历史上的232调查

2017年4月20日,应美国总统要求,美国商务部对进口钢铁产品启动232调查。

2018年4月5日,中国就美国进口钢铁和铝产品232措施,正式启动争端解决程序。

2020年5月6日,美国商务部长罗斯宣布,美国商务部将对移动式起重机进口的数量和状况是否损害美国国家安全启动“232调查” 。

为什么是铜?

铜对电动汽车、军事硬件、半导体和多种消费品至关重要。特朗普在签署这项命令时说,这项命令将产生“重大影响”。

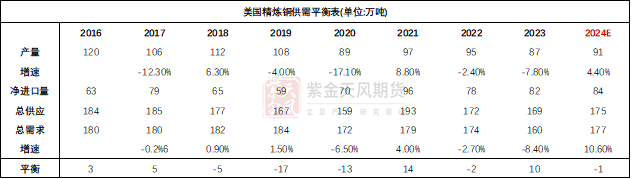

由于美国本国精炼铜产量均不足100万吨,且其中仅三成左右为CMX交割品牌。但其本土精铜需求量每年约为170万吨左右,产需缺口将全部由进口量补足,进口依赖度基本占据50%,远高于中国25%左右的占比。

根据我们测算,2024年美国消耗了约165-175万吨精炼铜。从电线到太阳能电池板等,美国都依赖大量进口铜,铜的净进口量占需求量的36%。智利是美国最大的铜进口来源国,占进口总量的38%,其次是加拿大和墨西哥,分别占28%和8%。所以,一旦增收关税,智利、加拿大和墨西哥将成为最大影响国。

同时,基于电动汽车和人工智能需求的预测表明,未来铜供应或将出现短缺。特朗普上个月也曾表示打算对铜征收关税。

另一方面,由于全球铜矿的紧缺预期,铜品种就成为了大宗商品不确定中较为确定且基本面最强的品种。

根据SMM数据显示,截至2月21日,SMM铜精矿指数报-10.8美元/吨。据悉,现货市场实际报价实际已低于20美元/吨,且报价周期已至M+7。

从铝品种表现来看,在加征关税后,该品种仍继续流向美国,因为欧洲和其他地方的替代市场供应依然充足。但于铜品种而言,一旦征收关税,由于美国本土对于亚洲以及欧洲市场精炼铜进口依赖度较低,故在三地进口量下降的情况下,较难在亚洲及欧洲市场补缺。因此,在加征关税后,美国精炼铜的进口成本将显著抬升。

对铜产生的影响

在上周报告《铜:极端价差的推演》中我们已经提及,近期CMX和LME之间的价差波动异常,盘间极值已达1200美元/吨。

CMX-LME铜期货合约收盘价价差(单位:美元/吨)

今日的这一举措,无疑将会对铜市场本身带来重大影响。

1、 增加市场对美国加征铜等大宗关税的预期。从其他商品的历史来看,232调查最终多带来的是关税上的变化,此次开启232调查也进一步加大了市场对于后续美国对铜加征的预期。市场较大可能性会将此前10-15%的预期关税预期提升至20%甚至更高。基于此,还需关注市场预期变化对于后续的CMX的价差影响。

2、 CMX与LME高价差成为常态。从细节上看,232调查周期并不短,至少是在一年左右,在这一影响下后续CMX与LME的高价差将会成为常态。同时,不排除由于市场对于后续预期的调整,会加大短期内对美出口的意愿。这不仅仅在铜身上,其相关产品的也存在这一可能性。

3、 后续货物贸易流向及品牌的调整。由于美国的主要进口来源为美洲国家,包括智利、墨西哥、加拿大等,此次开启调查预计主要针对的也是以上进口来源的货源。也就是说,未来核心地区依然在南美。中国品牌暂无在CMX的注册货源,因此对国内的直接影响较小。但考虑到国内货物可在LME仓库置换成可在CMX注册的货源,因此此举多影响到后续的货物流向。

4、套利空间波动剧烈,但对绝对价格影响有限。本文前已提到,CMX与LME价差的异常波动将得以持续并可能远远突破之前我们预期的1600-1800美元/吨的范围。但从铜本身绝对价来看,较大可能出现先涨后跌的情况,冲高后再度回落。

风险点及行业建议

今晨,特朗普宣布乌克兰将获得大量支持,包括3500亿美元和军事装备,以维持战斗。这也意味着,市场原先预期的俄乌停战预期再次被掐断。以此市场避险情绪将再次引发。此间,包括黄金、铜等存在避险可能性的品种将出现短时上涨。上涨之余,存在可能影响原本的基差预期空间。

从232时间周期来看,考虑一年空窗期,期间不确定因素较大。市场预期不断变化,尤其宏观方面带来的风险系数较大,需谨防宏观对价格带来的价格波动的对冲。不过,25年的整体节奏,依然是中美经济的恢复以及欧洲重建的顺风,以及铜本身供应存在缺口的预期,故逢低买入多配依然是主要节奏。

智利方面,今晨智利遭遇近十年来最严重电力危机,全国自北向南26个行政区陷入黑暗。首都圣地亚哥地铁系统瘫痪,约300万通勤者滞留,应急车辆警笛声彻夜回响。其中,智利北部主要铜矿区电力中断。全球最大铜矿埃斯康迪达(Escondida)全面断电,国有巨头Codelco四大主力矿山(丘基卡马塔、安迪纳、萨尔瓦多、埃尔特恩特)完全停摆,安托法加斯塔、英美资源等国际矿企紧急启用备用发电机。(智利铜产量占全球总量28%)。尽管随后,智利国家电力协调员称,电网已恢复约四分之一电力,并在26日上午可完全恢复供电。但智利内政部长托阿当天表示,由于全国大范围停电,政府已宣布“灾难状态”并决定从当日22时起实施宵禁。且不论此消息是否存在一定巧合性,但从历史来看,往年一季度末二季度左右,智利本身较大概率出现罢工影响,因此近年铜高点大多出现在2季度附近。因此,从智利或美国等行为来看,铜价本身较难出现大规模的下跌。但这也意味着,偏多的铜价走势预期,与市场间预期基差空间存在对冲。

建议产业客户在本轮价格波动中严格控制保值头寸以及套利头寸,以防在基差及价格剧烈波动之际受到波及。

本文来自作者[admin]投稿,不代表竹日号立场,如若转载,请注明出处:https://eodbgbl.cn/zrzl/202502-10988.html

评论列表(4条)

我是竹日号的签约作者“admin”!

希望本篇文章《特朗普232条款对铜带来的影响及风险》能对你有所帮助!

本站[竹日号]内容主要涵盖:国足,欧洲杯,世界杯,篮球,欧冠,亚冠,英超,足球,综合体育

本文概览:...